Яма на 2018 год - компания. Налог на прибыль ПНД по расчетам с предприятия

- Вычислите свой PIT из своей активности сразу в программе e-pity 2018.

- Проверьте дату отчета о прибылях и убытках и дату налогового вычета

- Урегулируйте все приемлемые налоговые расходы

- Помните о помощи для исследований и разработок

- Не забудьте про ZUS и страховые взносы

- Проверьте величину дохода и авансов за месяцы / кварталы данного года

- Правильно провести инвентаризацию

- Оцените состав списка по натуре

- Не забывайте про PIT / B и другие элементы декларации

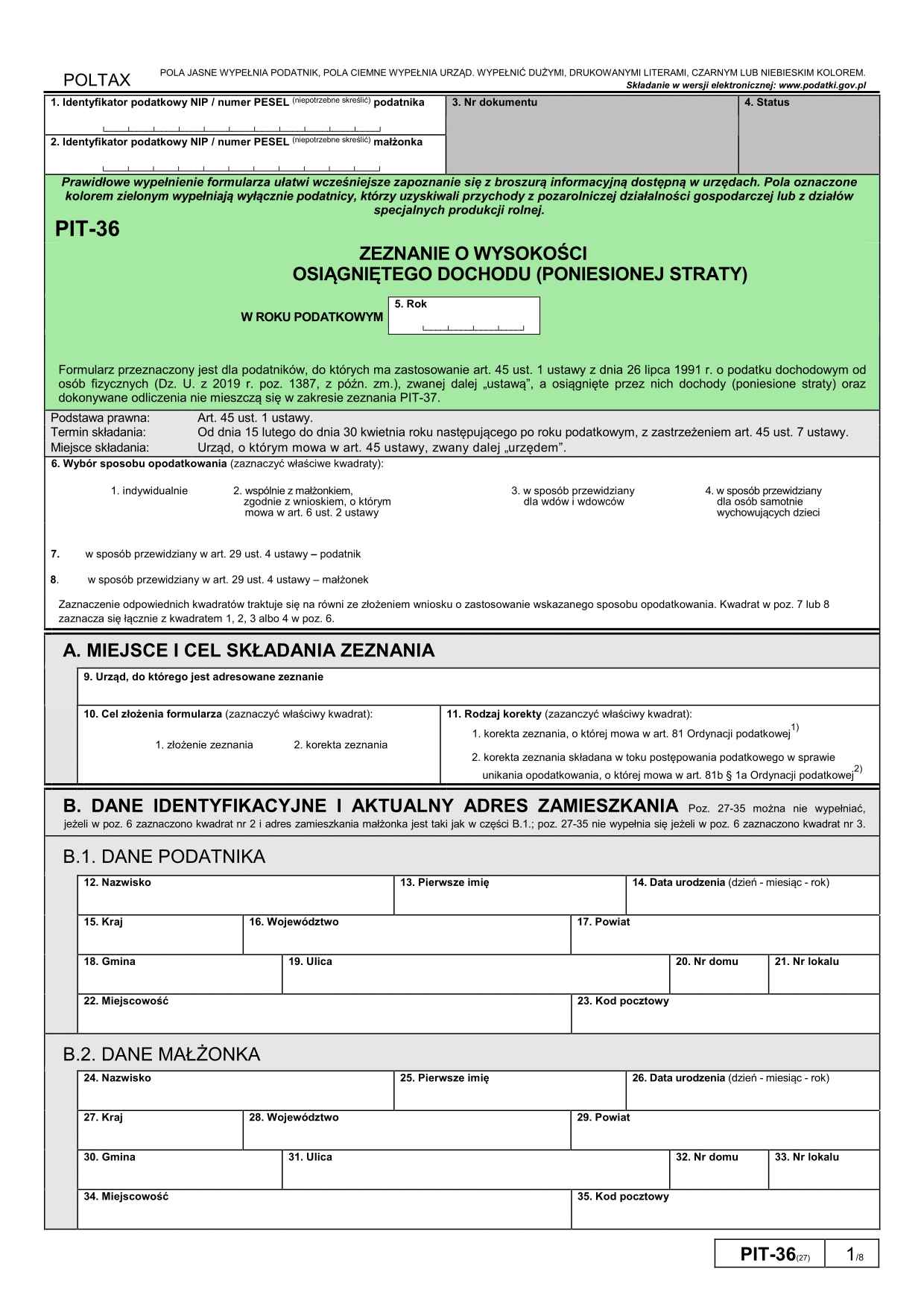

Декларация PIT 36 является наиболее популярной налоговой декларацией, представляемой в типичных случаях, когда работник, подрядчик, пенсионер оплачивает свой единственный источник годового дохода.

Как предприниматель или партнер партнерства, вы должны сделать несколько очень важных шагов перед составлением годовой декларации. Если вы будете их правильно выполнять, вы быстро и качественно заполните ежегодную налоговую декларацию.

Существует, по крайней мере, несколько правил, которые, независимо от принятой налоговой формы, стоит соблюдать во время расчета налога и подачи ежегодной декларации по подоходному налогу.

запомнить

Вы будете готовить налоговую декларацию только в том случае, если ваши налоговые книги за определенный год хранятся таким образом, чтобы вы могли правильно определить сумму подоходного налога. Это означает, что перед тем, как рассчитать НДФЛ, вы должны еще раз проверить, правильно ли сам счет или ваша бухгалтерия правильно зарегистрировали все действия и правильно определили сумму дохода за данный налоговый год. Ошибка в этом отношении или неверные суммы, которые вы получите, приведут к тому, что ваша декларация будет заполнена неправильно.

Вычислите свой PIT из своей активности сразу в программе e-pity 2018.

Вам не нужно вручную подсчитывать налог в НДПИ. Проверьте сумму своего налога всесторонне - наряду со всеми льготами, вычетами и новой безналоговой суммой.

Рассчитайте свой PIT с комфортом в программе e-pity 2018 и отправьте PIT 2019 онлайн >>

Проверьте дату отчета о прибылях и убытках и дату налогового вычета

Большая часть выручки будет показана на дату выпуска товаров или услуг, но не позднее даты выставления счета или оплаты. В случае услуг, рассчитанных в расчетные периоды, эта дата является последним днем расчетного периода, указанного в договоре или счете-фактуре, но не реже одного раза в год.

Выручка не включает собранные платежи или зарегистрированную дебиторскую задолженность за поставки товаров и услуг, которые будут произведены в следующие отчетные периоды. Такая выручка признается только в том периоде, в котором товары выпущены или оказана услуга.

запомнить

Причитающийся доход считается еще не полученным. В исключительных случаях выручка не включает суммы начисленных, но не полученных процентов по дебиторской задолженности, включая предоставленные займы.

При возникновении расходов, не забудьте включить их в дату выдачи документа, подтверждающего их расходы. Вы применяете это правило, если ведете налоговый учет (относится к налогоплательщикам, которые не подали никаких заявлений относительно конкретной формы ведения налоговых книг - KPiR).

запомнить

Как правило, расходы вычитаются только в том финансовом году, в котором они были понесены.

Если вы подали заявку и ведете учет по методу начисления и распределяете расходы, прямо или косвенно связанные с доходом, помните, что прямые расходы вы оплачиваете только в том периоде, когда вы получили соответствующий доход. Кроме того, в случае таких прямых затрат также расходы, понесенные после окончания определенного года до даты подачи налоговой декларации или финансовой отчетности (не позднее крайнего срока для подачи этих форм), вычитаются в предыдущем году, в котором произошли соответствующие доходы.

Урегулируйте все приемлемые налоговые расходы

Прежде чем закрывать налоговые записи, проверьте так называемые чувствительные расходы. Не облагаемые налогом расходы не включают, среди прочего представительские расходы, НДС, взимаемый с активных плательщиков НДС, осуществляющих деятельность, связанную с налогообложением НДС, или договорные штрафы и убытки за дефекты поставленных товаров, выполненных работ и услуг, а также задержки в доставке товаров без дефектов или задержки в устранении дефектов в товарах или выполненных работах и услуги.

запомнить

Согласно толкованию министра финансов от 25 ноября 2013 года, налоговые расходы, понесенные налогоплательщиками на расходы на легкие закуски (например, пирожные, хлебные палочки, бутерброды), напитки (например, кофе, чай, минеральная вода, соки), исключаются из налоговых расходов, и также питание (например, обеды, обеды), независимо от того, где они подаются (в офисе налогоплательщика или за его пределами), предоставляемое во время бесед с подрядчиками, инвесторами, подрядчиками и т. д. Что касается сферы деловой активности, проводимой налогоплательщиками - это тезис, который он представил.

С другой стороны, стоит ввести все расходы, которые используются для достижения, поддержания или обеспечения источника дохода. Только в этом случае налогоплательщик полностью оптимизирует свой доход и уплачивает налог по минимально возможной сумме.

запомнить

Амортизация основных средств с наилучшим методом определения списаний. Не забывайте, однако, что методы амортизации (линейные, ускоренные, разовые) могут производиться только один раз за весь период амортизации.

Не забывайте об урегулировании убытков прошлых лет. Вы можете использовать его как при установлении налогового аванса в течение года, так и только в конце года. Убыток должен возникнуть в результате вашей предпринимательской деятельности в течение одного из пяти лет, непосредственно предшествующих году его использования.

запомнить

Вы не можете использовать более 50% убытков за один из предыдущих лет в год. Однако вы можете накапливать убытки, например, если вы показали убыток более одного раза за последние 5 лет, теперь вы можете использовать 50% -ую потерю за один год для каждого года, в котором вы ее показали.

Прочитайте, как не платить аванс за XII >>

Помните о помощи для исследований и разработок

В рамках деятельности предпринимателя по исследованиям и разработкам PIT-36, которая понесла приемлемые расходы (например, расходы на вознаграждение, оплату исследовательских услуг, экспертные заключения, мнения, консультационные услуги и эквивалентные услуги, может вычесть из дохода до 150% понесенных расходов) Помощь предоставляется независимо от урегулирования этих расходов в виде налоговых затрат, то есть они могут быть полностью включены в вычитаемые из налогов расходы и дополнительно в налоговые льготы.

Не забудьте про ZUS и страховые взносы

Страховые взносы и социальные предприниматели могут быть вычтены из дохода (медицинские взносы из налога). Однако, если вы примете решение о вычете, вы не сможете включить социальные отчисления в качестве расходов, и наоборот - если вы перевели социальные отчисления в расходы - вы не сможете снова вычесть их из своего дохода. Вы не будете вносить медицинские взносы в налоговые расходы, вы можете только вычесть их из налога и в размере не более 7,75% от базовой (вы платите комиссию в размере 9% от базовой).

запомнить

Включите в налог вычитаемые расходы или вычтите только уплаченные премии из дохода. Если вы забыли заплатить за него - распознать стоимость можно только в том периоде, в котором вы погасили задолженность.

Работая с работниками, действуйте так же, как и работники, на основании гражданско-правовых договоров (работа, приказ, соглашение об управлении и т. Д.). Расходы включают как вознаграждение, так и взносы ZUS, выплачиваемые за сотрудников. Вознаграждение в валовых суммах и связанные с ними премии - причитающиеся, но не выплаченные в течение определенного периода, учитываются как налоговые затраты только при фактической выплате вознаграждения работнику. Взносы в финансируемой вами части (другими словами, в дополнение к валовому вознаграждению) - они включаются в расходы только в момент их фактической оплаты.

Используя трудовые договоры, вы можете оплатить расходы уже в том периоде, за который должно быть выплачено вознаграждение (то есть даже до того, как будет произведен платеж), при условии оплаты в периоды, вытекающие из универсально обязывающего закона, т. Е. При условии, что вы не должны выплат и платежей ZUS. Если, однако, вы начнете по умолчанию на них - рассчитывать эти суммы в налоговых расходах только в период их фактического расчета.

ZUS и ZUS предприниматели калькулятор

Вычет калькулятора из вклада PIT ZUS в здоровье>

Проверьте величину дохода и авансов за месяцы / кварталы данного года

Ежегодная декларация PIT требует предоставления стоимости авансов за отдельные отчетные периоды в данном году. Это означает, что вы должны отдельно рассчитываться для своих собственных целей каждый месяц или квартал в данном году - в зависимости от того, приняли ли вы ежемесячную или квартальную систему уплаты налоговых авансов.

запомнить

Вам не нужно подавать ежемесячные декларации PIT-5 и PIT-5L в налоговую инспекцию. Однако вы можете рассматривать их как форму электронной таблицы, в которой для ваших собственных целей вы показываете суммы доходов, расходов и других сумм за определенный период.

В ежегодной декларации вы разместите обе суммы авансов, причитающихся в отдельные месяцы. Поэтому вы должны собирать и архивировать квитанции об уплате авансов по налогу за каждый период, к которому относятся эти суммы.

запомнить

Несвоевременная уплата налоговых авансов - это задолженность по налогам, по которой вы должны начислять проценты за просроченный платеж. Они не появляются только тогда, когда их стоимость не превышает 8,70 зл.

Однако в годовой декларации вы должны указать сумму уплаченных налоговых авансов и сравнить их с суммой годового обязательства. Разница будет либо в сумме, которую вы должны заплатить, либо в переплате, за которую вы можете подать заявку на возврат или перечисление на последующие периоды в налоговый орган.

запомнить

Авансовый платеж за декабрь должен быть выплачен до 20 января, если вы уже не представили годовой отчет (декларация PIT) и не оплатили налог, полученный на основании этих показаний.

В ежегодных показаниях укажите только авансовый налог с вашего собственного налога. Не включайте в него авансы, финансируемые вами сотрудниками или коллегами, и авансы, выплачиваемые вами за сотрудников (т. Е. Выплачиваемые ZUS из суммы валового вознаграждения). Эти суммы будут включены в декларацию PIT-4R, представленную в офис к концу января года, следующего за налоговым годом.

запомнить

В вашей собственной декларации вы вводите авансовые платежи за отдельные месяцы. Если суммы авансовых платежей были исправлены - поданная вами декларация PIT также должна быть исправлена. Поэтому, прежде чем подавать его, важно пересмотреть все транзакции, совершенные в течение года, и указать правильную дату их включения в налоговые книги.

Если вы рассчитываетесь по налоговой шкале ( Т-36 ), рассчитайте аванс, используя ставки 18% и 32%. Вы платите авансовый платеж за месяц или квартал, в котором вы превысили сумму дохода 3091 злотых, и вы не вычитаете ZUS или медицинскую страховку в течение года, а также не используете налоговые или вычетные льготы в течение года. Не забывайте, что вы можете изменить этот принцип, например, выбрав прямой расчет или упрощения при выплате авансов (например, заплатите их в размере 1/12 от налога, указанного в налоговой декларации, представленной в предыдущем году). Однако изменения требуют соответствующих заявлений от налоговой инспекции.

запомнить

Если вы выбрали упрощенную платежную систему в размере 1/12 налога с предыдущих лет, пожалуйста, не забудьте включить в PIT-36 или другую декларацию авансовые платежи в этой сумме. После окончания года вам необходимо пересчитать сумму дохода, полученного в этом году, и указать ее в налоговой декларации. Разница между авансами, выплаченными в течение года, и стоимостью дохода, полученного в данном году, должна быть уплачена в качестве налога, причитающегося в этом году. Эта сумма будет разницей между суммой авансов и суммой налога - в соответствии с полями ежегодной декларации PIT.

Правильно провести инвентаризацию

Ваш годовой налог определяется на основе дохода, для которого признается разница между стоимостью доходов и затратами на их получение, включая сумму отрицательных или положительных курсовых разниц (если вы торгуете в иностранной валюте) и скорректированную разницу между активами компании на начало и конец года. это стоимость инвентаризации, проведенной в эти дни.

Список природы должен касаться коммерческих товаров, основных и вспомогательных материалов (сырья), полуфабрикатов, незавершенного производства, готовой продукции, дефицита и отходов.

запомнить

В декларации PIT у вас нет позиции, в которой вы должны указывать стоимость ваших собственных материальных запасов в начале и конце года. Ценность переписи в начале и конце года влияет на стоимость вашего бизнеса. Поэтому ее рекомендацией в конечном итоге будет сумма затрат на приобретение, которую вы вводите в декларации PIT.

Ваш налог на оплату будет выше, если стоимость инвентаря в конце года выше, чем инвентарь в начале года. Поэтому стоит избавиться от составляющих имущества в конце года, а с его началом - стоимость инвентаря была высокой (например, вы бы купили серию товаров с 1 января).

Нет шаблона для печати списка по натуре (вы можете использовать готовые заполнение форм ) однако в нем должны быть указаны: имя и фамилия владельца завода (название компании), дата составления инвентаризации, порядковый номер предмета инвентаризации, подробное описание товаров и других компонентов переписи, единица измерения, количество, найденное во время переписи, цена в злотых и пенни на единицу измерения, значение, полученное в результате умножения количества на цену за единицу, общая стоимость материальных запасов, сумма вычета, полученного в результате неоплаченных платежей, с указанием материального запаса и позиции в книге, с которой связан вычет, пункт «Список заканчивается должность ... », подписи лиц, готовящих инвентарь, и подпись владельца завода (партнеров).

запомнить

Если вы занимаетесь некоторыми видами бизнеса, то при запуске:

- книжные магазины и книготорговцы - список природы может включать один предмет одной цены, независимо от имени и фамилии автора, с разбивкой на книги, брошюры, альбомы и прочее;

- бюро изменений - список природы должен включать непроданные валютные ценности;

- деятельность, заключающаяся в предоставлении залоговых займов - по своей природе она должна включать предметы, предоставленные в залог для предоставленных займов;

- Особые отделы сельскохозяйственного производства - естественный список должен включать неиспользованные материалы и сырье в процессе производства, а также количество животных по видам, поделенное на группы.

Вы производите оценку переписи не позднее, чем в течение 14 дней с даты ее подготовки. По своей природе вам не нужно прикреплять декларацию о натуральном налоге, но она должна быть частью вашей бухгалтерии.

запомнить

Стоимость инвентаризации в KPiR включена в столбцы затрат (столбец 13). Вы вводите его в книгу в колонке 13 с положительным знаком, а прошлогодний список - с отрицательным знаком. Таким образом, изменяется только стоимость затрат - вы никак не регулируете сумму налоговых поступлений.

Оцените состав списка по натуре

Вы производите оценку переписи не позднее, чем в течение 14 дней с даты ее подготовки.

Оценки производятся по следующим правилам:

- материалы и торговые товары по ценам покупки или приобретения или по рыночным ценам на дату переписи, если они ниже цены покупки или приобретения,

- полуфабрикаты (полуфабрикаты), готовые изделия и дефицит собственного производства оцениваются в соответствии с затратами на производство,

- Коммунальные отходы, которые в ходе своей деятельности утратили первоначальную ценность, оцениваются в соответствии со стоимостью, полученной в результате оценки, с учетом их пригодности для дальнейшего использования,

- непроданные валюты в обменном пункте оцениваются по покупным ценам, однако в сумме, не превышающей среднего обменного курса, объявленного Национальным банком Польши в день, заканчивающийся налоговым годом,

- стоимость предметов, заложенных в ломбарде - в соответствии с их рыночной стоимостью,

- в случае услуг и строительства незавершенное производство оценивается по себестоимости, но оно не может быть ниже стоимости прямых материалов, используемых для незавершенного производства,

- Производство животных, охваченное переписью, по своей сути оценивается по рыночным ценам в день переписи с учетом вида, группы и веса животных.

запомнить

В случае корректировки затрат (выручки) из-за невозможности произвести оплату за данную покупку, которая покрывается материальными запасами, этот список должен быть скорректирован на эту сумму.

Сделайте налоговую декларацию, воспользуйтесь вашими налоговыми вычетами и вычетами.

Налоговая декларация должна содержать все элементы, определяющие вас как предпринимателя. Укажите не только адресные данные и налоговые идентификационные номера, но также данные о месте деятельности и типе деятельности (вы указываете их в PIT / B). Как место, так и вид деятельности постарайтесь указать как можно точнее.

запомнить

Как предприниматель, вы согласитесь на:

• на Т-36 если вы получаете подоходный налог по налоговой шкале,

• на Т-36L если вы получаете доход, облагаемый фиксированным налогом,

• на PIT-28 если вы рассчитываетесь, используя единовременное пособие на зарегистрированный доход,

• на PIT-16A если вы рассчитываетесь в виде налоговой карты.

Вы готовите свои декларации, выбирая соответствующие приложения, в зависимости от формы налогообложения и вида заявленных видов деятельности: PIT / B, PIT / O, PIT / D, PIT / M, PIT / ZG.

Не забывайте о своих налоговых вычетах и отчислениях. Вы не сможете воспользоваться всеми доступными скидками, если используете фиксированный налог, налоговую карту или единовременную выплату зарегистрированного дохода.

Налоговые льготы Вы показываете в приложении PIT / O или PIT / D, и их общая стоимость вычитается из дохода или налога, соответственно, давая их общие значения в декларации PIT.

Когда вы решаете налоговые льготы, проверьте:

- у вас есть право на скидку - то есть вы соблюдаете все условия для ее использования,

- предоставляется ли налоговая льгота в данном году или она была удалена из налоговой системы,

- у вас есть все необходимые документы, дающие право на скидку,

- Вы показываете достаточную величину дохода или дохода, чтобы вычесть сумму скидки.

запомнить

Налоговые льготы (но только те, которые вычитаются из дохода) также могут быть урегулированы в течение года, вычитая их стоимость из дохода. Аналогичным образом, в течение года вы можете уменьшить авансовый налог на сумму страхового взноса. Вы не будете иметь права на такое право в случае предоплаты в размере 1/12 от суммы предыдущих деклараций предыдущих лет.

Не забывайте про PIT / B и другие элементы декларации

Вы отправляете приложение PIT / B, когда у вас есть только один вид деятельности, и если у вас их много, например, вы объединяете партнерство с частным предприятием.

запомнить

Многие виды деятельности не означают много пунктов PKD или много заводов, офисов, резиденций и т. Д. Важен тип бизнеса, а не то, управляете ли вы одной специализированной компанией или предлагаете много видов товаров и услуг. В обоих случаях вы по-прежнему управляете многосемейным бизнесом. Однако вы также можете вести бизнес и быть партнером в компании, работающей в той же отрасли. Затем у вас есть два разных заголовка, которые вы указываете в двух разных позициях PIT / B.

Вам не нужно подписывать вложения, но подписать декларацию. Без подписи документ не будет действительным.

Если налогоплательщик решит заполнить Яма с обозначением "S" и вычеркнуть остальную часть названия, это означает, что декларация заполняется как компания в наследстве, а подписавшая сторона заявляет, что он является правопреемником или одним из людей, которые управляют предприятием, назначенным в качестве предприятия в наследстве. PIT с S-знаком представляется в связи с расчетами физического лица (партнера по партнерству или гражданского партнерства), осуществляющего предпринимательскую деятельность. Это касается налоговых расчетов предприятия, осуществляемых после смерти лица, являющегося предпринимателем.

Подробнее PIT-36S, 36LS, 28S guide - компания / компания осень>