Amenzile administrative în contabilitatea fiscală. Ce cont este atribuit amenzii

- Reguli pentru reflectarea amenzilor în contabilitate

- Reflecția sancțiunilor în contabilitatea fiscală

- Asistență în întocmirea contractelor și întreținerea contabilității

Reflecția amenzilor în contabilitate este adesea problematică pentru un contabil. Amenzile, penalitățile și alte sancțiuni aplicate unei întreprinderi, de regulă, sunt asociate cu o pedeapsă pentru încălcarea legilor fiscale. Cu toate acestea, în activitatea oricărei întreprinderi pot exista situații în care sancțiunile nu sunt legate de infracțiunea legii.

Una dintre cele mai frecvente situații este nerespectarea obligațiilor contractuale ale oricărei părți, inclusiv a clientului sau partenerului companiei. În acest articol, vom examina regulile de reflectare a amenzilor în contabilitate și contabilitate fiscală pentru încălcarea termenelor contractuale.

Reguli pentru reflectarea amenzilor în contabilitate

Ordinea de reflectare a amenzilor, penalizările în contabilitate este reglementată prin PBU 9/99 "Veniturile organizației" și PBU 10/99 "Cheltuielile organizației", aprobate prin ordinul Ministerului Finanțelor al Federației Ruse din 06.05.1999 (nr. 32n, respectiv 33n).

Conform documentelor de reglementare, valoarea penalităților plătite societății este menționată la secțiunea "Alte venituri". În consecință, valoarea compensației plătite de societate aparține secțiunii "Alte cheltuieli".

Sumele plătite în numerar sunt înregistrate în situațiile financiare cu următoarea mențiune:

subcontul D 91-2 "Alte cheltuieli", K 76-2 "Decontări pentru creanțe" (suma) - plata de către societate a sancțiunilor recunoscute de instanță sau de organizație.

Fondurile primite se reflectă după cum urmează:

subcapitolul D 76-2 "Calcularea creanțelor", K 91-1 "Alte venituri" (suma) - sumele datorate pentru primire, recunoscute de debitor sau de instanță,

unde D este debitul contului, K este creditul contului.

Reflecția sancțiunilor în contabilitatea fiscală

Reflecția amenzilor , ca orice alte cheltuieli și venituri, afectează valoarea venitului impozabil. În conformitate cu articolul 265 alineatul (1) paragraful 13 din Codul Fiscal al Federației Ruse, penalitățile cauzate de nerespectarea obligațiilor contractuale recunoscute de debitor sau datorate prin hotărâre judecătorească sunt incluse în cheltuielile neoperative. Astfel, veniturile impozabile sunt reduse.

Conform clauzei 3 din articolul 250 din Codul Fiscal al Federației Ruse, despăgubirile primite de societate pentru amenzile se referă la compoziția veniturilor neoperative. Suma impozitului pe venit va depinde de termenii contractului. Dacă acesta conține o sumă specifică de plată pentru nerespectarea obligațiilor, profitul impozabil crește.

Asistență în întocmirea contractelor și întreținerea contabilității

Firma de audit "Audit în afaceri și finanțe" oferă consiliere cu privire la orice aspecte legate de contabilitate și optimizarea fiscală. Facem, realizăm, suntem implicați în înregistrarea tuturor tipurilor de contracte.

Cunoașterea nuanțelor legislației și capacitatea de a formula în mod corect obligațiile contractuale afectează în mod direct succesul companiei dvs. Cu ajutorul avocaților calificați și contabililor puteți să vă previzionați toate situațiile problematice, să minimalizați și să preveniți eventualele sancțiuni.

Activitatea normală a oricărei întreprinderi implică apariția unor venituri, cheltuieli, penalități. De regulă, atunci când întocmesc rapoarte, ele se referă la elementele contabile necesare. Cu toate acestea, chiar și contabilii cu experiență au uneori întrebări despre exact unde să aplice amenzi, sancțiuni și sancțiuni, deoarece există unele particularități. Să abordăm acest lucru în detaliu.

În primul rând, trebuie să vă dați seama care sunt amenzile, tipurile și procedura de reglementare a acestora de către legislația Federației Ruse. Există astfel de tipuri de sancțiuni:

- Amenzi ale unui grup de drept civil (de exemplu, pentru încălcarea condițiilor contractuale);

- Sancțiuni administrative (aici puteți include amenzi în serviciul fiscal, poliție rutieră, pentru litigii, fonduri extrabugetare și alte instituții, precum și încălcarea termenului limită pentru furnizarea de informații despre un cont bancar).

O penalizare, spre deosebire de o amendă, apare atunci când plata obligațiilor fiscale către trezorerie nu este în timp util. Prin urmare, ar trebui să facem distincția între aceste două concepte. Pentru a avea o idee despre procedura de taxare și succesiunea acesteia, este necesar să vă familiarizați cu prevederile Codului Fiscal (Secțiunea 4).

Este important să înțelegem în ce categorie aparține unui tip particular de amendă pentru reflectarea corectă în contabilitate. În conformitate cu PBU 10/99 "Cheltuieli de organizare", toate amenzi (precum și penalități și amenzi) sunt incluse în rubrica "Alte cheltuieli". Sumele lor reflectate în cont sunt luate pe baza deciziilor judecătorești, a cererilor din partea organizațiilor. Trebuie să se înțeleagă că cuantumul amenzilor societății nu este luat în considerare la impozitarea profiturilor. Prin urmare, atunci când se rezumă și se completează rapoartele, acestea nu sunt incluse în cheltuielile cu impozitul pe profit.

Acum, ia în considerare modul în care acest lucru se reflectă în contabilitate. După cum se stabilește în Planul de Conturi al Federației Ruse, toate penalitățile sunt efectuate prin contul 68 (decontări privind impozitele și taxele). Ca regulă, corespondența este aplicată contului 99 "Profit și pierdere" utilizând diferite subconturi pentru anumite tipuri de penalități. De exemplu, dacă o întreprindere ar fi trebuit să plătească impozitul pe 5 noiembrie și a făcut-o în a treizecea zi a lunii următoare, suma penală rezultată în sumă de 1000 de ruble se reflectă după cum urmează:

- Se percepe suma de interes: Debit 99 (subcont "Penalty") Credit 68 - în valoare de 1000 de ruble;

- Enumerați suma de interes în buget: Debit 68 Credit 51 - în valoare de 1000 de ruble.

Descărcați de la noi pe portal:

Luați în considerare unul dintre cele mai frecvente cazuri de producere a unei sancțiuni - încălcarea termenului de notificare a serviciului fiscal de deschidere (sau închidere) a conturilor bancare. De exemplu, în conformitate cu articolul 118 din Codul Fiscal al Federației Ruse, o amendă a fost impusă unei întreprinderi din acest motiv în valoare de 3 000 de ruble. Apoi intrările se fac după cum urmează:

- Dt 99, subcontul "Penalty" Kt 68, subcontul "Penalty" - a fost luată în considerare o sancțiune în valoare de 3.000 de ruble;

- Dt 68, subaccount "Penalty" Kt 51 - o amendă plătită trezoreriei statului.

Prin același principiu, înregistrările se efectuează atunci când sunt transferate sancțiuni în fonduri extrabugetare, care, de asemenea, nu sunt luate în considerare în suma veniturilor impozabile.

Descărcați de la noi pe portal.

În cazul în care compania încalcă termenii contractului cu contrapartea, devine necesară plata unei penalități, care este determinată de prevederile Codului civil al Federației Ruse. Acest lucru poate apărea:

- Dacă sunt încălcate termenele pentru îndeplinirea obligațiilor;

- Simplu sa întâmplat vehicul (în cazul expedierii);

- A încălcat termenii de plată etc.

În contabilitatea fiscală, aceste penalități se referă la cheltuielile (sau veniturile) neoperative. În contabilitate, acestea sunt incluse în articolul "Alte cheltuieli". Pentru conturile de înregistrare utilizate: 91 (venituri, cheltuieli) și 76 (relațiile cu contrapartidele). În acest caz, se folosesc, de obicei, diverse subconturi.

Descărcați acum:

Din nefericire, foarte des, atunci când desfășoară o afacere, există cazuri de încălcare a obligațiilor față de furnizori sau de agenții fiscali. În acest caz, conducerea întreprinderii ar trebui să acorde atenție acestui fapt pentru a elimina posibilitatea reapariției acestora. Cel mai important lucru este să conduci corect toate conturile și să reflectați în situațiile financiare. Instrucțiunile de mai sus vă vor ajuta în această problemă dificilă!

După verificarea de către inspectoratul de muncă, a fost impusă o amendă administrativă de 50 000 de ruble. pe organizație ca entitate juridică și 3000 de ruble. pe directorul artei. 5.27 Codul administrativ. Suma de 50 000 de ruble. a fost plătit din contul curent al organizației. Directorul a decis să recupereze voluntar din salariul său amenda aplicată organizației în valoare de 50.000 de ruble.

Ca organizație, considerați cuantumul amenzii plătite și rambursate în valoare de 50.000 de ruble. în contabilitate și contabilitate fiscală?

După examinarea problemei, am ajuns la următoarea concluzie:

Dacă directorul organizației a decis să restituie în mod voluntar suma amendă administrativă impuse organizației, organizația ar trebui să reflecte, la data adoptării unei astfel de decizii, alte venituri din contabilitate și să recunoască veniturile nete din contabilitate fiscală.

Justificarea retragerii:

Persoanele juridice sunt supuse răspunderii administrative pentru săvârșirea infracțiunilor administrative în cazurile prevăzute de articolele din secțiunea a II-a CAO RF sau de legile subiecților RF privind infracțiunile administrative (CAO RF).

Cuantumul amenzii administrative se creditează integral în buget în conformitate cu legislația Federației Ruse (CAO RF).

contabilitate

Dispoziții privind contabilitate Nu se determină ce costuri includ costurile de plată a amenzilor infracțiuni administrative . Evident, ele nu îndeplinesc criteriile de cost pentru activitățile obișnuite (pp. 4, 5 "Cheltuieli ale organizației"). Prin urmare, aceste cheltuieli ar trebui considerate ca făcând parte din alte cheltuieli pe baza punctului 12.

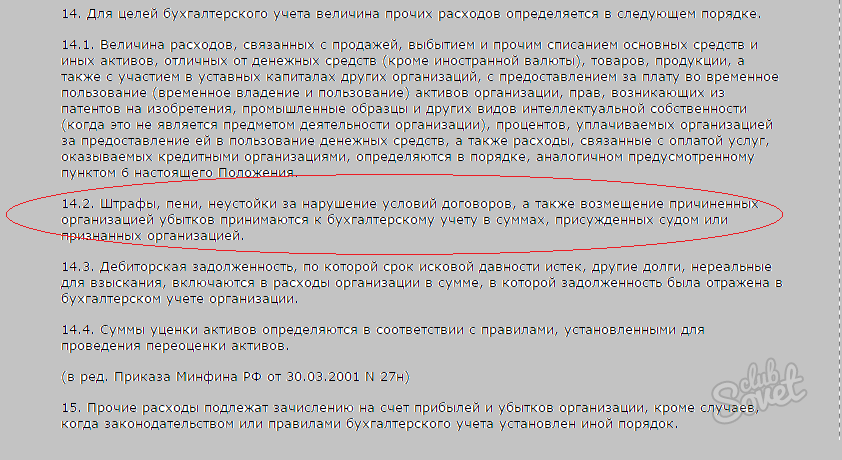

În baza clauzei 14.2, amenzile, penalitățile și penalitățile pentru încălcarea condițiilor contractelor, precum și compensarea pierderilor cauzate de organizație sunt acceptate pentru contabilitate în sumele acordate de instanță sau recunoscute de organizație.

Notă în conformitate cu Instrucțiunile de aplicare a planului de conturi pentru contabilitatea financiară și activitatea financiară a organizațiilor aprobate de Ministerul Finanțelor al Rusiei din 31 octombrie 2000 N 94n (denumite în continuare Instrucțiuni), lista cheltuielilor reflectate în contul 99 "Câștiguri și pierderi" este închisă. Din lista furnizată în Instrucțiune, numai sume de sancțiuni fiscale sunt socotite pentru contul 99.

În același timp, Instrucțiunea pentru compilarea informațiilor privind alte venituri și cheltuieli din perioada de raportare prevede contul 91 "Alte venituri și cheltuieli".

Având în vedere cele de mai sus, considerăm că operațiunile legate de acumularea și plata unei amenzi administrative de către organizație sunt reflectate în conturi după cum urmează:

Debit 91, subaccount "Alte cheltuieli" Credit 76, subaccount "Calcularea amenzilor administrative"

- 50 000 frecați. - a fost aplicată o amendă administrativă;

Debit 76, subaccount "Calcularea amenzilor administrative" Credit 51

- 50 000 frecați. - O amendă administrativă este transferată la buget.

Dacă directorul organizației decide să ramburseze în mod voluntar cuantumul amenzii administrative impuse organizației, atunci organizația ar trebui să ia suma compensației pentru alte venituri. Această compensație nu este legată de veniturile din vânzarea de produse (bunuri, lucrări, servicii) (Clauzele 2, 4, 5, "Veniturile organizației").

Conform clauzei 10.2, amenzile, sancțiunile și penalitățile pentru încălcarea condițiilor contractelor, precum și compensarea pierderilor cauzate organizației sunt acceptate pentru contabilitate în sumele atribuite de instanță sau recunoscute de debitor. În același timp, în conformitate cu punctul 16, aceste încasări sunt recunoscute în contabilitate în perioada de raportare în care instanța a luat o decizie privind recuperarea lor sau au fost recunoscute de debitor.

Astfel, dacă directorul a decis să ramburseze în mod voluntar valoarea prejudiciului (amenda), atunci celelalte venituri sub forma valorii compensației sunt recunoscute la data recunoașterii (adoptarea unei astfel de decizii).

Instrucțiunea prevede că la subaccountul 73-2 "Calcule pentru despăgubiri pentru daunele materiale" din contul 73 se iau în considerare calculele pentru despăgubiri pentru prejudiciile materiale cauzate de un angajat al organizației ca urmare a lipsei și furtului de numerar și inventar, a căsătoriei și, de asemenea, pentru alte tipuri de daune .

Astfel, considerăm că, în acest caz, trebuie să se facă următoarele înscrieri în contabilitatea organizației:

Debit 73, subaccount "Calcule pentru compensarea daunelor materiale" Credit 91 "Alte venituri"

- reflectă îndatorarea directorului cu privire la rambursarea unei amenzi administrative pe baza deciziei;

Debit 70 Credit 73, subaccount "Calcule pentru compensarea daunelor materiale"

- sumele reținute din salarizare director.

Contabilitate fiscală

Pe baza Codului Fiscal al Federației Ruse, pentru stabilirea bazei de impozitare a impozitului pe profit al organizațiilor, în special cheltuielile sub formă de amenzi, amenzi și alte sancțiuni transferate la buget (la fondurile extrabugetare de stat) și dobânzi de plătit bugetului în conformitate cu Codul Fiscal al Federației Ruse precum și amenzile și alte sancțiuni percepute de organizațiile guvernamentale cărora li se acordă dreptul de a impune sancțiunile prin legislația Federației Ruse.

În consecință, costurile de plată a amenzilor administrative în temeiul actului de verificare inspecția muncii la calcularea bazei de impozitare a impozitului pe venit, acestea nu sunt incluse în cheltuielile datorate interdicției directe stabilite prin Codul Fiscal al Federației Ruse (a se vedea și Ministerul Finanțelor al Federației Ruse din 12.03.2010 N 03-03-06 / 1/127, UFNS pentru Moscova din 22.12.2005 N).

În ceea ce privește rambursarea de către director a cuantumului amenzii administrative plătite, am dori să atragem atenția asupra faptului că, pe baza Codului Fiscal RF, veniturile neoperative ale unui contribuabil sunt recunoscute, în special, venituri în forma recunoscută de debitor sau plătibile de debitor pe baza unei hotărâri judecătorești care a intrat în vigoare, (sau) alte sancțiuni pentru încălcarea obligațiilor contractuale, precum și cuantumul despăgubirii pentru pierderi sau daune.

Data primirii acestui tip de venit în aplicarea metodei de angajare este data recunoașterii de către debitor sau data intrării în vigoare a unei hotărâri judecătorești (NK RF).

Astfel, dacă directorul organizației decide să ramburseze în mod voluntar cuantumul amenzii administrative, organizația va trebui să recunoască venitul ne-operațional la data unei astfel de decizii.

Răspunsul a fost pregătit de:

Consultant juridic GARANT

auditor, membru al Consiliului de Auditori al Federației Ruse, Liliya Fedorova

Răspunsul a trecut controlul calității

Materialul a fost elaborat pe baza consultanței scrise individuale furnizate în cadrul serviciului de consultanță juridică.

În contabilitate și contabilitate fiscală?